アクティビスト戦略を採用するヘッジファンドの活躍が目立っているが、このたびコロンビア大学で行われた研究で、短期においては株価は堅調だが、中長期においては微妙であることがわかった。

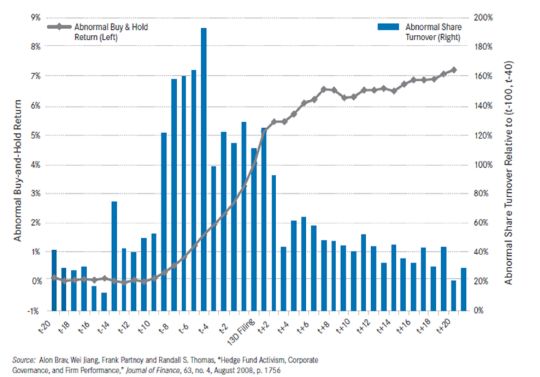

カール・アイカーン、ダニエル・ローブ、デビッド・アインホーン、ビル・アックマンらざっと列挙しただけでも最近は活躍が目立つアクティビスト系ヘッジファンドだが、コロンビア大ロースクールの、ジョン・コーヒー教授とダリウス・パリア教授が行った研究結果では、SEC(米証券取引委員会)に13D(四半期に1度提出義務がある書類)を提出したあたりからは上昇幅は大きくならないことが明らかになった。

日本でも旧村上ファンド、米スティール・パートナーズらの活動によって存在は一般にも知られるようになったアクティビスト。時価総額の規模の割に分不相応な資産を持つ小さな企業をターゲットにすることが従来は多かった。それは、コスト面も考えてのことだが、2013年あたりから変化が起きてきた。

研究によれば、3分の1くらいが、時価総額20億ドル以上の会社も標的にするようになった。例えば、ダニエル・ローブ氏のサード・ポイントは昨年、ソニーに映画部門を切り離すよう要求するなどのアクションを仕掛けてきた。

原因としては、アクティビストの運用資産総額が激増し、2002年が230億ドルたったのに対して、2014年は1660億ドルになったことでターゲットの幅は広がった。また、SECのルール変更によって、長期株主が共同でまたは単独で取締役総数の4分の1までの候補者を指名して、プロキシーアクセスを可能にするなどの外的環境の変化もあり、この戦略を採用するファンドは増加する一方だ。

アクティビストファンドは2014年上半期の平均リターンは6.5%、同時期の他の戦略のヘッジファンドの3.1%よりも2倍以上のリターンとなっている。

ただし、研究結果では、必ずしも会社の業績を向上させているわけではなく、アクティビストによる介入は、研究開発と設備投資への削減を意味することになる、としている。ちなみに株式保有の期間の中央値は9カ月だったという。

四半期に1度提出義務を負っている、13Dファイルの提出時期が株価上昇のピークにあるようで、株式の取引高でもその直後から減少していく。

アイカーン氏は昨年、アイカーンキャピタルの投資家向けレターで「アクティビスト投資にとってこれほどの好機はかつてない」とまで言い切っている。

米市場では、アップル、デュポン、アラガン、ダーデン、ハーバライフなどアクティビスト案件が今後も目白押しで、行方が注目される。