ヘッジファンドが最近10年間で投資家に総額で1.5兆ドルの(約180兆円)の運用益をもたらしてきた、とする試算を業界団体であるオルタナティブ投資運用協会(AIMA)が発表した。運用益は手数料、運用報酬などのフィーを差し引いた後の額。

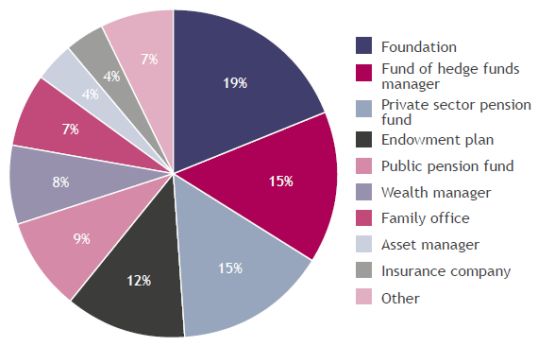

ここ数年のヘッジファンド運用業界は投資家からの不満の声に晒されている。それは、米国株式市場が好調であるといった外部環境の変化、さらには手数料体系、投資戦略のわかりにくさなどに不満の声も上がっている。それらを表す典型的な出来事が、米最大の年金基金であるカルパースのヘッジファンドからの資金引き揚げ決定でもあった。年金基金の割合も高くなっており、無視できない存在となっている。

そうしたこともあって、今回のレポートでは、過去の実績を強調することにって、それらの反論の意味も込めている。

まずAIMAの最大の主張は、投資家は過去10年において、総額で約1.5兆ドルもの利益を得ているというもの。リーマンショックが起きた2008年には3000億ドル以上の損失が出たものの、その後にこれだけの運用益を積み上げている。下はヘッジファンドリサーチの調査結果。

資産流入額 運用益

2005年 469億ドル 859億ドル

2006年 1265億ドル 2327億ドル

2007年 1945億ドル 2094億ドル

2008年 -1545億ドル -3069億ドル

2009年 -1312億ドル 3242億ドル

2010年 555億ドル 2618億ドル

2011年 706億ドル 201億ドル

2012年 344億ドル 2099億ドル

2013年 637億ドル 3122億ドル

2014年 764億ドル 1403億ドル

合計 3829億ドル 1兆4895億ドル

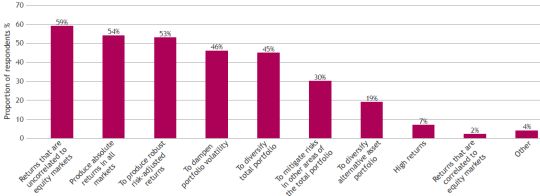

年金基金などの機関投資家がなぜヘッジファンドに投資を行うことになったか、その理由だが、株式市場との逆相関によるリターン、絶対リターンの追及などが大きなものとなっている。ハイリターンという回答はわずか7%しかない。やはり、リーマンショックのような総悲観のような相場においても、市場平均を上回る絶対収益を目指すヘッジファンドが重宝されたということもでもある。

1995年~2014年までの長期間においても、米国株や新興国株のインデックスと比較してもヘッジファンドの指数が相対的に良く、絶対リターンをあげていることがわかる。

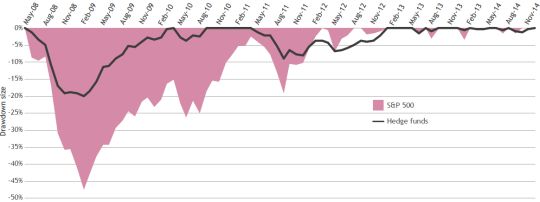

S&P500と、ヘッジファンドインデックスとではドローダウン時にどれくらい損失が出やすいか、という点だが、S&P500は最悪期には約50%のドローダウンを喫している。対してヘッジファンドは約20%にとどまっている。もちろん、これは平均のために、市場から退場したファンドも数多くあるので一概には比較できないものの、一定のリスクヘッジの役目は果たしているようだ。

機関投資家も一定の評価はしているようだが、二の足を踏む理由としては次のようなものが列挙されている。どのファンドに投資するか難しい、手数料体系、パフォーマンスが十分ではないといったところ。手数料だが、管理報酬は平均は1.26~1.62%、成功報酬のパフォーマンスフィーは16.04~19.09%となっている。

ヘッジファンド運用会社の昨年2014年の平均リターンは、昨年の12.25%を大きく下回る3.78%にとどまることが英調査会社プレキンの調査結果で明らかになっている。ミューチュアルファンドなどよりも高い手数料体系について、今後も年金基金などからの圧力は強くなりそうだ。