英著名ヘッジファンド運用会社のネフスキー・キャピタルは15億ドル(約1790億円)規模のヘッジファンドを閉鎖し、投資家に資金を返還することがわかった。2011年にイースタンヨーロッパファンドなど旗艦ファンドの資金を投資家に償還し、規模を縮小していた。その後も一部投資家の資金の運用は続けていたが、これで創業者マーティン・タイラー氏(46)は実質的に業界引退となる。投資家に宛てた書簡には、自身のマクロ戦略がアルゴリズム主体のトレードの時代に合わなくなってきたことなどを理由に挙げている。同社の投資家には日本人富裕層も多かった。

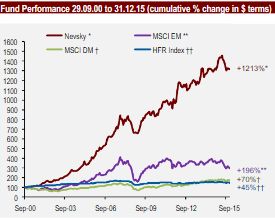

ネフスキー・キャピタルは新興国市場投資のヘッジファンド運用会社として、高いパフォーマンスをたたき出しており、今回償還するネフスキーファンドは設定来で18%以上の年率平均リターンだった。タイラー氏は投資家向けの書簡の中で、新興国市場のファンダメンタルズの悪化、さらには予測不能な極端に大きな変化を示すファットテール(FAT TAIL)によるリスクが増大していることなどを理由として挙げている。

◆ネフスキーファンド年率リターン

2000 2.6%

2001 28.7%

2002 29.7%

2003 37.6%

2004 35.9%

2005 34.6%

2006 44.2%

2007 29.8%

2008 -17.3%

2009 32.1%

2010 10.3%

2011 0.8%

2012 14.6%

2013 18.1%

2014 -1.4%

2015 0.4%

※ゼロヘッジにて公開されている書簡より

タイラー氏は大学では歴史学を専攻。卒業後は会計事務所に勤務し、運用会社ベアリングスで東欧市場のアナリストをし、その後は独立し2000年にテムズリバーを設立した。同社はのちにネフスキーキャピタルと名称を変更する。投資スタイルはマクロ戦略でファンダメンタルを重視してきた。タイラー氏は「続マーケットの魔術師」(パンローリング)の取材の中で、「僕はしょっちゅう間違っています。でも、判断の60%が正しくて、そのときも大きな勝ちトレードが何回かあり、間違っているときには素早く損失を食い止められるなら、大きな利益を出せます」と語っている。損小利大を徹底してきたことも、好リターンにつながっている。特に昨年起きた中国市場の極端な値動きなど、新興国市場のテールリスクの増大による予測不能さは、マクロ系の実力派ファンドマネージャーも苦しめられているようだ。

設立時にはわずか約2000万ドルだった運用資産も、2010年には70億ドルを越すものとなり、2011年にはイースタンヨーロッパ、エマージングヨーロッパトラストの資金の大半を投資家に償還していた。投資分析対象を絞ることや、なるだけ月次リターンに判断を左右されないようにするための判断だったという。

ヘッジファンドリサーチによると、ヘッジファンドの閉鎖や清算は、2015年第3四半期までに674。その時点ですでに2014年の661を超えており、相場環境の変化をうかがわせる。