そしてもう1つ、この2つが異なるのが、ヘッジファンドは「空売り」を多用するということです。空売りとは簡単に言うと「将来値下がりしそうな株を狙って買い、下がったときに売って儲ける方法」です。

そんなことができるのかと思われる方が多いと思いますが、可能です。そして有名な投資家のジョージ・ソロスは1992年、イギリスポンドが暴落すると読んでポンドの空売りをしかけ、その後本当にポンドが暴落したことで、1日で10億ドルを超える利益を手にしました。

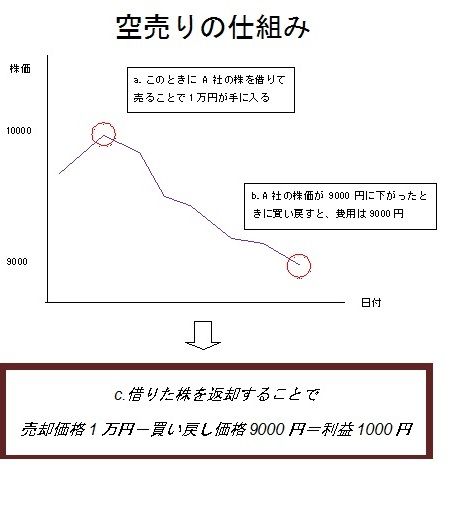

空売りの仕組みはこうなっています。

たとえば現時点の株価が1万円のA社という会社の株があるとします。その企業に何かしらの業績を悪化させる悪材料が出た、株そのものの数を増やすことになったなどで、株価の低下が予想される状況になりました。

このとき、現在1万円、生命保険会社などの「貸株」と呼ばれる株から借り、売却すると売却金額は1万円となります。その後その株が値下がりし9000円になった場合、市場でその株式を買い付けて借りた分を返済する、これが空売りの仕組みです。

1万円で売って9000円で買っているので、差額の1000円が儲けになります(株を借りることで発生する「貸株料」を保険会社などに支払う必要がありますが、ここでは説明を簡単にするため割愛します)。

空売りとはすなわち、「景気が悪いからこそ儲けられる方法」です。投資信託では空売りは基本的に規制の対象になっていて使用できませんが、ヘッジファンドは空売りを多用し、このような相場が下がっている状況でも儲けが出る可能性を追求します。

また、ヘッジファンドでは「先物取引」もよく使われます。先物取引とは「将来のあらかじめ定められた期日に、特定の商品(原資産)を現時点で取り決めた価格で売買することを約束する取引」です。

要は、相場が安定せず、将来的な値段がどうなるかわからないものを、どこかのタイミングで「○月○日にこれだけの数を、この値段で売買しましょう」と売り手と買い手で取り決めるのです。

実際の取引する日がきたとき、そのときの相場が以前に取り決めた金額よりも、高かったならば買い手が得して売り手が損をし、安ければ買い手が損して売り手が得をする、それが先物取引です。

これも投資信託では基本的に規制の対象になっていて使用できない手法です。

空売りと先物取引、これらの取引をうまく活用すれば、景気が後退、相場が下がっているときでもうまく利益を出していくことができます。ヘッジファンドは、このようにあらゆる手法を駆使してどんなときもリターンを出していきます。

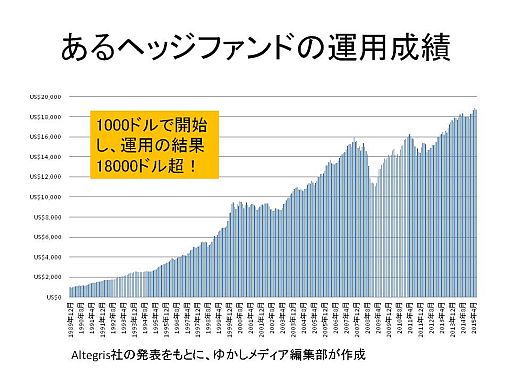

③について説明します。ヘッジファンドの、実際の運用実績として、 ある例をお伝えします。

ほかにも同レベルに高い運用実績を出しているヘッジファンドが、たくさんあります。

これだけリターンが高ければ、さぞリスクも大きいのかと思いきや、ほかのもっとリターンの低い商品よりも、リスクは少ないものも多いのです。

なぜそのようなことが可能になるのか? 秘密は④ヘッジファンド・マネジャーに預ける形が一般的、⑤ヘッジファンド・マネジャーは成功報酬を受け取る にあります。

ヘッジファンドは前回説明した「プロが運用する形」の1つです。ヘッジファンドは高度に専門化、複雑化しているので、リターンを上げるためにはその道に精通した専門家による運用が欠かせません。