長年勤務した会社をこの度退職する、そして結構な額の退職金を得られる予定、そういう人もいるだろう。

まとまったお金で何を買おうか、自宅を改修するか、不動産に投資するか、それとも長年の夢だったお店をオープンするか……と夢は膨らむ。

光が強くなるほど、影も伸びているように、夢が膨らみ、期待も大きくなると、負の部分も生まれてくる。

大きな額の収入があるとなると、気になるのが税金だ。退職金に対して、どのくらいの税金が課されるのか、申告はどのような形か、いつまでに納める必要があるのかなど、非常に気になるところだ。

大切なのは状況を知り、冷静に手を打っていく戦略だ。

目次

●退職金とは?

・約2割の会社に退職金制度がない

・退職金の平均金額はどのくらい?

●退職金にかかる税金は非常に優遇されている

・退職所得はこう計算する

・退職金の税金は確定申告で戻ってくる場合も

●退職金、4つの退職給付制度の違いを知ろう

・4つの退職給付制度

●退職金運用で、買ってはいけない3つの商品

・初めての運転が高速道路!?

・3つのダメな金融商品

・退職金だからできる運用を

●参考文献、資料

退職金とは?

約2割の会社に退職金制度がない

まずは「退職金」とは何かを確認しよう。

私たちが一般的に呼ぶ「退職金」とは、社員の退職時に雇用していた企業が何らかの金銭を支払うことを定めた制度のことで、それぞれの会社が退職金規定を定めている。

退職金というと、会社に支払いが義務付けられていて、社員は何年か勤務すれば必ずもらえるものと考えている人が多いが、実は会社に退職金の支払い義務はない。制度を整えるかどうかは、あくまでも会社の側に委ねられている。

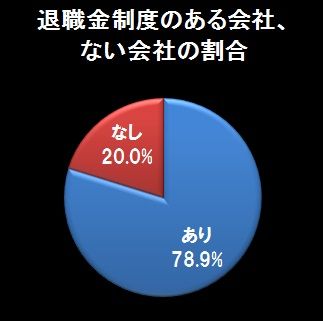

東京都産業労働局のまとめた「中小企業の賃金、退職金事情(平成26年版)」によると、集計企業のうち退職金について「制度あり」と回答した企業が78.9%、「制度なし」と回答した企業は20.0%だった。

厚生労働省が発表している「平成25年就労条件総合調査結果の概況」によると、退職給付(一時金・年金)制度がある企業の割合は75.5%で、この数字は東京都の発表するものとほとんど変わらない。

退職給付制度を取り入れている会社を企業の規模別に見ると、社員数1000人以上が93.6%、300~999人が89.4%、100~299人が82.0%、30~99人が72.0%と、企業の規模が大きいほど退職給付(一時金・年金)制度がある企業の割合が高くなっている。

一時金と年金の違い等については、別の記事で詳しく説明する。

退職金の平均金額はどのくらい?

「社員の退職金は○○万円にするように」と国からお達しがあったりするわけではない。

退職金をいくら支払うかについては、退職金制度を導入している会社がそれぞれ退職金規定を取り決めている。社員の退職があったときは、その規定に基づいて退職金を支払うこととなる。また、支払うときに経営状態がよかったら増額し、経営が苦しいときならば減額するようなことは許されない。

そのため、計算方法を知りたければ、会社の就業規則を見るのが一番だ。

会社が独自で退職金について定めているとはいえ、やはり相場はある。そして相場は会社の規模に大きく左右される。

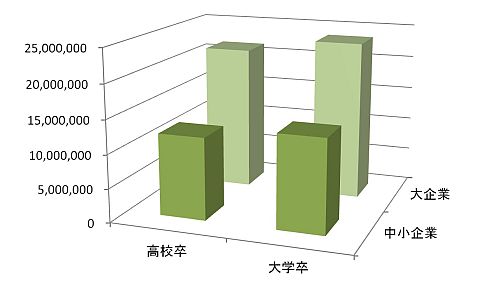

要は、中小企業か、大企業かにより、退職金の額は変わるということだ。先述の東京都産業労働局がまとめた定年時のモデル退職金(卒業後すぐに入社し、普通の能力と成績で勤務した場合の退職金水準)は、高校卒が1219万1000円、高専・短大卒が1234万5000円、大学卒が1383万9000円となっている。

経団連と東京経営者協会が、経団連企業会員および東京経営者協会会員企業1910社を調査しまとめた「2014年9月度 退職金・年金に関する実態調査結果」によると、「管理・事務・技術労働者」の60歳・総合職で高校卒が2154万9000円、大学卒が2357万7000円となっている。

経団連の会員になるような上場企業クラスの社員のほうが、定年時の退職金の額は1000万円近く多い。

退職金にかかる税金は非常に優遇されている

退職金に対しては、どのような税金がかかるのか?

ここで、大前提を共有しておきたい。

「退職金は、たいへん税金が優遇されている所得である」ということだ。

具体的に言うと、ほかの所得に比べても、退職金は控除額が非常に大きい。

退職金にだけ、そのように税金が優遇されているのはなぜか? そもそも退職金がなぜ支払われるのかで考えるとわかりやすい。

サラリーマンしかしてこなかった人が定年で勤めていた会社を退職したならば、年金等を除いて今後の収入はゼロになってしまう。それでは生活が困窮するので、これまでと同様の生活を保障するために退職金は支払われる。その意味でも税金の率は低い。

また、日本は累進課税のため、所得の額が増えれば増えるほど、課される税金の率は上がる。

退職金が、数十年レベルの勤務に対して支払われた場合、その金額は1000万円を超える。仮に退職金がほかの所得と同様に計算されるならば、1000万円超には33%の高い税率が課せられてしまう。

退職金を受け取った瞬間に高い税率が課されるのでは、それならばまとめてではなく数十年間で少しずつ受け取っていったほうが税率は下がる。それでは本末転倒と言える。

そのような理由から、退職金はほかの所得と異なる部分が多々あり、大きな額の控除がある。

退職所得はこう計算する

退職所得控除額の具体的な計算方法は以下だ。

具体例で計算しよう。勤続年数が12年3カ月の人の場合、端数は1日でも1年に切り上げるため、退職所得控除額は勤続年数は13年として計算する。

退職所得控除額は40万円×(勤続年数)=40万円×13年=520万円

となる。

勤続年数が30年の人の場合、退職所得控除額は

800万円+70万円×(勤続年数-20年)=800万円+70万円×10年=1500万円となる。

東京都の発表しているモデル退職金が1200万~1300万円なので、一般的な人にとって、退職金は充分に控除の範囲内になるレベルだと言えるだろう。

大企業勤務者や中小企業でも役員を務めたなどした場合、実際の退職金が退職所得控除額を超えることも多いだろう。その場合は実際に支給された退職金額から退職控除額を引き、残った額に応じて税率をかけ、住民税を計算することになる。

退職金の税金は確定申告で戻ってくる場合も

なお、退職により勤務先から受ける退職手当などの所得を退職所得というが、その範囲は広い。いわゆる「退職金」といわれるものほかに、社会保険制度などにより退職に基因して支給される一時金、適格退職年金契約に基づいて生命保険会社または信託会社から受ける退職一時金なども退職所得とみなされる。

また、労働基準法第20条の規定により支払われる解雇予告手当や、賃金の支払の確保のために解雇された場合などは、のちほど支払われる未払い賃金も退職所得に該当する。

退職所得の税金は、通常は確定申告は不要だ。退職金を受け取るとき、会社から「退職所得の需給に関する申告書」を渡され、記入し事前に提出することで、退職金の税金があらかじめ源泉徴収されるからだ。

その届けを会社に提出していなければ、一律で20.42%(復興特別所得税を含む)の税率で源泉徴収されるため、確定申告をすると税金が精算される。

定年退職ではなく、退職して独立した、退職後は再就職しなかった(もしくは年をまたいで再就職した)ことで年末調整を受けていない人は、確定申告をすることで税金が返ってくる可能性がある。

その際に絶対必要になるのが、源泉徴収票だ。確定申告には、源泉徴収票が欠かせない。勤めていた会社から受け取るようにしたい。

再就職していても、前職時代の所得に関して年末調整がされていないことがあるので、確定申告の時期に税務署で確認しておいたほうがよい。

退職金、4つの退職給付制度の違いを知ろう

「退職金」と「企業年金」について説明する。

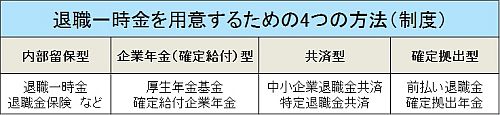

一言で「退職金」と言っても、実は種類がいくつもある。一般的なものが「退職一時金」だ。会社が社員の退職を見越してその費用を積み立てておいたり、突然の退職に現金を工面するといったことが行われる。

もう1つ、ポピュラーなのが「企業年金」だ。年金という名前のつく通り、年金の形での分けた支払いにすることも、退職金を受け取る人の希望により一時金での受け取りも可能だ。

退職金制度と企業年金制度を総称して、「退職給付制度」という。企業年金のほうが、年金、一時金と退職者が受け取る形を選択できる。そして企業年金にはいくつか種類がある。それぞれについて説明する。

4つの退職給付制度

1.内部留保型

退職金の資金を単純に内部留保で貯めていき、外部積立等はまったく行わない形だ。退職一時金がまさにこれに当たる。

ひたすら貯めるだけなので、キャッシュを工面するのが資金繰りの面で大変なうえ、「これは退職金のための積み立てです」と言ったところで、税制面では何もメリットはない。

退職一時金を受け取る側には税制面の優遇はあるが、払う側にはないのだ。

似た形で多少税制上のメリットのある方法として、退職金の支払い準備のために生命保険を活用することができる。「退職金保険」と呼ばれることもあるものだ。

この場合、保険の掛け金を経費にできることが多い。

2.企業年金型

確定給付型とも呼ばれるもので、会社と従業員の間に企業年金制度を設立し、そこに資金を積み立てるスタイルだ。「確定給付型」とは「最終的な給付額について会社が責任を負う企業年金の形式」のことを言う。

ただ現金を貯め続けるよりも、企業としても積み立てをしやすい形となる。

これまではいくつも企業年金は存在したが、多くが解散し、今後は確定給付企業年金が中心になっていく。

「確定」した「給付」であることが大きな特徴で、あらかじめ定めた給付額の約束が守られ、もし運用の失敗等により必要な資金を準備できなかった場合は、会社がその不足を補う必要がある。

3.共済型

構造は企業年金型の構図に近く「企業年金」が「共済」に変わったものだ。

そこまで規模の大きくない中小企業の場合、独立した企業年金を設立・運営することは資金・人員の面でも難しいことも多いため、公的な団体により設立された共済制度を活用し、企業年金のような資産の外部積立を行い、将来の給付を行う仕組みだ。

独立行政法人勤労者退職金共済機構・中小企業退職金共済事業本部(中退共)が運営している「中小企業退職金共済」が共済型制度の中心だ。

このほかに特定の業種、業界が独立した共済制度を持つなどしている。特殊な業種、業界の場合、一般的な共済の仕組みが適応しづらいこともあるため、その業種、業界の実情に即した独自の形になっている。

共済制度は加入や、掛け金についても一定の要件が定められている。その要件を満たせば、制度の運営や資産の運用を共済に一任できる。

支払いも退職者が共済に直接請求し、給付を受ける形となる。

4.確定拠出型

企業版の確定拠出年金制度だ。毎月の掛け金が直接的に従業員1人ひとりの財産として認識され、かつ外部保全される。

企業年金は全従業員、全受給者の財産が一体的に管理される形なので、確定拠出年金はそれとは大きく異なる。

積み立てた資産をどのように運用するかは、積み立てた人の自己責任となる。どのように運用するかは、その会社の確定拠出年金の運用商品ラインナップをもとに決めていく。ただ預けっぱなしではなく、現在預けられているお金をどう増やすか、それを預けている人が決めていく形なのが、ほかのものと異なるオリジナルの部分だ。

自分で決めていくとなると、判断が必要になり、また判断するためには知識や勉強も必要になる。

現在、政府は国民のお金を貯蓄から投資へと促す方向にあり、確定拠出年金自体も個人の場合加入できない人もいたが、2017年1月からすべての人が加入できるようになった。

確定拠出年金自体は、2001年10月からスタートした。退職金の運用制度としては新しいものだが、この制度を導入しているうちの8割を中小企業が占めている。

自分で決めていくとなると、損失が生じた場合は自分の責任となるが、人は自分が決めたこととなるとストレスが少ない。また、自分がやらなければ損をすると思うと、しっかり勉強もし、真剣に考える。その結果運用にも成功するとなれば、得られる成果はとても大きい。

実は社員の満足度も高くなる制度なのだ。

確定拠出年金には、企業型と個人型の2つがある。企業型確定拠出年金は、掛け金を全額、事業主が拠出する仕組みになっていたが、その後の法改正により、加入者である従業員が事業主の掛け金に上乗せして拠出できるようになった。これをマッチング拠出制度という。

またこれはあくまでも従業員の任意によるものであり、決して強制されるものではない。

加えて、加入者は拠出した掛け金の運用指図を行わないこともある。「運用方法はよくわからないので任せる」形だ。

そのような場合、あらかじめ設定された運用商品を購入するよう、自動的に決められている。これをデフォルト商品と呼ぶ。

そのため、勤務先が退職金の運用方法として確定拠出年金を採り入れているからといって、運用に興味のない人も必死に考えて決めていく必要はない。

確定拠出年金の売りは「様々な選択肢があること」と言えるだろう。

退職金運用で、買ってはいけない3つの商品

初めての運転が高速道路!?

長年勤めた会社を定年で退職し、今後の生活のために退職金を受け取る。

かつては退職金を少しずつ切り崩し、年金と合わせ使っていけば、今まで頑張ってきた分のご褒美として、贅沢をしながらでも充分に余生を送れたものだが、現在は平均で男性が80歳、女性が90歳まで生きる時代である。年金や退職金の制度がつくられたころとは状況が変わりすぎている。

加齢とともに、病気やけがのリスクも高まり、治療費もかさむ。介護等、生きるための費用はどんどんかかるようになる。

超高齢化社会を生きていくためには、取り崩すだけでなく、退職金も運用して増やしていく必要がある。

退職金のメリットは、ある程度自由に使える、1000万円レベルの大きな金額を手元に置けることだ。だが、そのお金の使い方がわからないという人も多い。サラリーマンであるならば、退職金がまとまった金額の収入として最大のものである場合が少なくないため、どう使ったらよいかがわからないケースが多く発生する。

車の運転は、どのように覚えていっただろうか。まずは教習所内のコースを走り、次は路上に出て、それらがクリアできたならば高速道路というように、段階を踏んで走れるところを増やしていったのではないだろうか。

いきなり1000万円レベルの運用からスタートとは、車を運転したことのない人に、まず高速道路を走れと言うようなものだ。あまりにハードルが高すぎる。

退職金が振り込まれるのは、これまでの給与振り込みやカードの決済などに使っている銀行口座がほとんどだろう。

銀行は顧客の口座情報、文字通り懐具合をよく知っているため、退職金の振り込まれた段階で「みなさん当行で退職金を運用されていますよ。どうされますか?」と聞いてくる。

楽天証券経済研究所客員研究員の山崎元氏は「退職金運用を金融マンに相談するのは、赤ずきんちゃんがオオカミに道を聞くくらい愚かなことだ」とまで言う。

山崎氏曰く「銀行が販売するような商品で運用に適切なものは1つもない」

3つのダメな金融商品

山崎氏は、金融商品を販売する会社が扱う商品には、顧客の利益にならず、販売する側ばかり儲かるものが多いことを指摘、金融庁の発表した「平成27事務年度版 金融レポート」を読み解き、以下の見解を示している。

「金融庁が“ダメな金融商品”であるとしているのは

1.毎月分配型投資信託

2.個人年金保険(特に外貨建てのもの)などの貯蓄性保険商品

3.ラップ運用(特にファンドラップ)

の3つだ」

1の毎月分配型投資信託は、月ごとに支払いがされるので買った側は得な気がしているが、毎月支払われるとは、運用資金を毎月減らしていることを意味する。せっかく退職金というまとまった額を運用し、時間をかけて大きくしていくことができるのに、小さく取り崩して運用で得られる利益を小さく、小さくしてしまう。

投資慣れしていない人が陥ってしまう典型のような失敗例だ。

加えて、山崎氏は金融庁が「顧客の運用方針にかかわらず、販売会社は、主として収益分配頻度の高い商品を提案している」ことに着目。投資信託の収益分配頻度の高い点は販売とそれに伴う手数料だとしている。

要は「投資信託から金融機関や証券会社が受け取る収益構造は、長期間運用することで顧客が充分に利益を得たところから手数料を受け取る、これが本来の姿であるべきなのに、金融機関や証券会社は短期間の売買でばかり儲けようとしている」ということだ。

同レポートでは、その様子を「投資信託が短期的なリターンを狙う回転売買の商品として使われ、長期的な資産形成に資する商品としては十分活用されていないといった状況」だと結論づけている。

2について、ここでも問題になっているのは販売に伴う手数料だ。外貨建ての個人年金保険などの貯蓄性保険商品についても、「一時払い保険の販売手数料が、投資信託等の金融商品と比べ、高めに設定されていることが挙げられる」(同レポート)と説明している。

外貨建ての個人年金保険など貯蓄性保険商品の販売手数料について、金融庁は額を開示すべきだと言い、地銀を中心とする銀行業界は開示すれば収益にとってマイナスになることから拒否している構造がある。

3も、数百万円から投資できるものから、数千万円を預けることのある形まであり、証券会社は退職金を受け取った人たちを囲い込もうと躍起になっている。

ファンドラップについては山崎氏も批判的であり、また顧客の支払う運用手数料の額を見ても、割高であることをデータが物語っている。

全部損!? ファンドラップサービス、リターン率ランキング

退職金だからできる運用を

あれはダメ、これはダメでは、一体何ならばよいのか? 再び山崎氏のレポート解説に戻ろう。

山崎氏は、金融庁が分散投資、積立投資、長期投資を推進しようと考えているとし、積立投資を前提として非課税期間20年を設ける「積立NISA」を構想中だとも報じていることなどに触れている。

つまり、国として長期投資を税制面で優遇するなど、サポートする姿勢だということだ。

結局は「長期で行おう」という、王道のような方法を国も推進することになる。

投資は資金が多ければ多いほど効果の出やすいものであり、また資産運用をするうえで最も避けたいことの1つが「資金が尽きたため行いたい形での運用ができなくなる」だ。

退職金は、せっかくのまとまった自由に使えるお金を入手できるチャンスだ。

本来の役割である「退職後も安定した生活を送れるための資金」として有効活用できるよう、運用に関してもしっかり考えて臨みたい。

参考文献、資料

・『小さな会社のための新しい退職金・企業年金入門』山崎俊輔著・ダイヤモンド社

・『確定拠出年金の教科書』山崎元著・日本実業出版社

・金融庁がダメ出しする運用商品ワースト3