ヘッジファンド業界の成熟化と変化

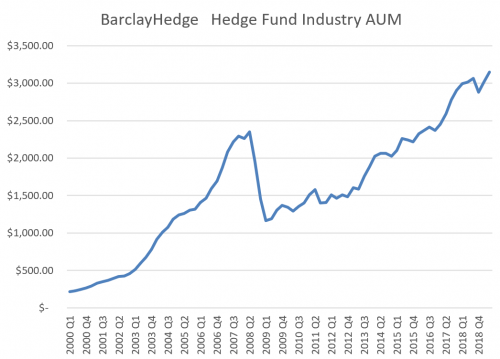

最近ヘッジファンドの解約増加や老舗ヘッジファンドマネージャーの資金返還が相次いで報道されており、ヘッジファンドについて弱気なコメントが目立つようになった。その一方BarclayHedgeのデータではヘッジファンド全体としては運用残高は330兆円程と運用残高は増加傾向だ。

これはヘッジファンドの解約が、ヘッジファンドの運用により増えている範囲内で行われているためと考えられる。

成熟期に向かうヘッジファンド業界

ヘッジファンドは近年なぜ運用残高を増やしてきたのか?それは多くの投資家が実践している「分散投資」の中で、ヘッジファンドがある一定の割合を占めることになったためである。

分散投資の歴史を振り返ると始まりは1950年代、ハリー・マーコウィッツによる近代ポートフォリオ理論の確立までさかのぼる。その後1960年代、ウィリアム・シャープによる資本資産評価モデル、ファーマやサミュエルソンの効率市場仮説、そして1970年代のブラックショールズ方程式により、近代金融理論は基礎的な理論が固まっていった。1980年代に入るとコンピューターの発達により、理論から実務への道が切り開らかれていった。

資産運用の初期は、個別株の中での分散が始まりであった。これが株と債券の分散となり、1990年代には国際分散投資が広まっていった。国際分散投資が広まった初期は、日本株と米国株は異なる動きをし、一定の分散効果があった。しかし徐々に多くの投資家が国際分散投資を行うようになると、投資家の行動がシンクロし、各国の株価の連動性が高まってしまった。

そこで2000年代以降の時代になると年金基金等の機関投資家は、運用成績を安定化させるために債券や国際分散投資以外の「分散投資」を求めて、金、コモディティ、そしてヘッジファンドを組み込んでいくことになる。

またこの時期にはその他に、1997年のアジア通貨危機により、アジア圏が投資超過から貯蓄超過に移行し外貨準備の運用先を求めていたこと、また今までアジアに投資していた欧米の資金が、新たな投資先をもとめていたことなども金やヘッジファンドなどのオルタナティブ投資への追い風となっていった。その中にサブプライムローンという毒まんじゅうも含まれることとなる。

金ETFは、2003年にオーストラリア証券取引所で初めて上場し、その後イギリス、フランス、アメリカと上場し、急速に普及し始めている。その様な視点で2003年以降の金価格を見てみると少し意味が変わってくるのではないだろうか。

金やコモディティと同様にヘッジファンドの運用残高も2003年以降急速に増加していくこととなる。近年ヘッジファンドは年金基金などの運用ポートフォリオの10%~30%ほどを占めるようになったと考えられる。

パイの拡大からパイの奪い合いへ

近年ヘッジファンドマネージャーが資金を集めるのに苦労しているという話題が良く出てくる。2000年代前半は株や債券などといった伝統的な資産から、ヘッジファンドに資金を振り替える、パイの拡大が起こっていたため資金集めには苦労しなかったと考えられる。

それに対して近年のヘッジファンドの新規資金を集める対象は、他のヘッジファンドからの振り替えであると考えられる。これはすでに多くの投資家がポートフォリオの一部としてヘッジファンドを組み入れたため、その投資比率の範囲内で投資先を変更している可能性が高いためだ。

ヘッジファンドも機関投資家の間では、新しい特別な投資対象から一般的な投資対象へと成熟してきたといえよう。今後は今までのように急速に運用残高が増えていくこともないと思われる。ライバルが同じヘッジファンドとの競争になる限り、手数料の引き下げなどマネジメント方法の変更による生き残りを図るところも出てくるだろう。

一方、競争力のある会社は手数料を引き上げるところも出てきそうだ。エレメント・キャピタル・マネジメントは管理手数料を2.5%から2%に引き下げる代わりに、成功報酬を25%から40%に引き上げるという大胆な方針を示している。また大手ヘッジファンドのDEショーも管理手数料3%・成功報酬30%にまで手数料を引き上げている。

ヘッジファンドインデックスとヘッジファンドの実態

株や投資信託の実態を知るためにはインデックスといわれる市場平均を見ることで全体像が分かる。それではヘッジファンドもヘッジファンドインデックスを見ることで業界全体が分かるのだろうか?それは残念ながらNOと言わざるを得ない。

ヘッジファンドの情報を取り扱う際に重要なポイントがある。それはすべての情報は基本的には非公表であるという点だ。

ヘッジファンドインデックスはデータベース会社にヘッジファンド会社が登録して、情報を更新することで成り立っている。多くのヘッジファンドにとってデータベース会社に登録することにより、機関投資家との接点ができ、新規投資の機会を得られる。

しかしこの流れの中で自然とヘッジファンドの運用成績の情報に偏りが出てきてしまう。

一つは生存者バイアスといわれる、良いファンドのみが残り、悪いファンドの実績は途中で更新されなくなるというものだ。これは悪いファンドの情報を更新し続けた場合、平均リターンを引き下げると考えられている。ヘッジファンドだけでなく通常の株式や投資信託のインデックスにも言えることだ。

もう一つは、そしてこれが大きな問題なのだが、大手の新規募集を停止したファンドは情報の公開を停止するため、インデックスに含まれていないことが多いということだ。そのため、多くのヘッジファンドインデックスは、有名ヘッジファンドを指数に組み入れられていない。

例えばよく使われるヘッジファンドリサーチ社のHFRIインデックスの銘柄採用には以下の条件を満たす必要がある。

・月次リターンを報告する

・全手数料差引後の運用成績を報告する

・資産を米ドルで報告する

・少なくとも$50M運用しているか、少なくとも12ヶ月間活発に取引を行っている

・新規投資を受け付けている

・ファンド構成で利用可能(一任運用などは含まれない)

この採用条件では、新規受付をしなくなったような大手の運用会社のファンドはインデックスから外れることになる。そのため、ルネサンス・テクノロジーズはのメダリオンや、ブリッジウォーターのピュア・アルファ等は含まれていない。

運用残高の大きいファンドの情報を組み入れていないため、当然ヘッジファンド業界全体を映し出しているとは言えない状態だ。

ヘッジファンドの誤解が解ける日

ヘッジファンドはその情報開示の少なさから多くの誤解を受けている業界だと思われる。例えば45日ルールなどは多くの関係者がそんなものはないと説明しても、いまだにテレビや新聞に書かれることは多い。仮に45日ルールがあったとして、その解約のためにファンドマネージャーがマーケットに影響を及ぼすようなことはあり得ないだろう。

最近野村アセットマネジメントが発売したダブル・ブレインの販売が好調だ。わずか1年で700億円程と運用残高を増やしている。ダブル・ブレインはヘッジファンド大手Man社に運用を委託し、リスクコントロール型とトレンドフォロー型といわれる、ヘッジファンド運用戦略の2つが採用されている。リスクコントロール型はトラックレコードが短いため評価は難しいが、トレンドフォロー戦略は世界的に有名なプログラムで運用されている。毎日解約ができるためリキッドオルタナティブと位置付けられるだろう。リキッドオルタナティブは流動性を高めた分、運用成績は純粋なヘッジファンドに比べると劣ることが多いのだか、一般の人がヘッジファンドの戦略に触れる貴重な機会といえるだろう。ヘッジファンドが分散投資として有効であることが少しずつ広がっていけば、徐々にヘッジファンドへの誤解も解けることになるのではないだろうか。

関連記事

*・富裕層の投資「ヘッジファンド」のすべて 解説~運用成績10%超高利回り商品の購入方法まで 2018年最新版

*ヘッジファンドダイレクト株式会社からの情報提供