平成の30年間で、世界の情勢は大きく変わった。世界の時価総額ランキングで平成元年に上位を占めていた日本企業の名はほとんど見かけない。マイクロソフト、アップル、アルファベット等の米国企業を筆頭に、アリババやテンセントといった中国企業もランクインしている。個人投資家の海外投資も増えてきている。

投資で重要なのは、銘柄選びよりも「成長する市場」を選ぶことだ。世界最大級の運用会社、バンガードでも資産運用の結果の9割は資産配分で決まるという研究結果が出ている。投資タイミングと時期は残りの1割に過ぎないのだ。

今回は、成長市場として急激に存在感を増しているアジア株式市場について①中国②インド③ASEANの3つを解説していく。投資方法については、最後に簡単に紹介している。

中国株

①中国経済

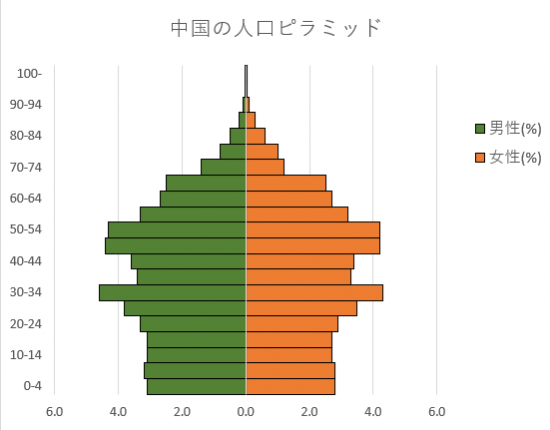

国家統計局によると、2019年に中国の人口は14億人を突破した。一人っ子政策の影響により出生率の低下や高齢化が進んでおり、人口の伸びは緩やかになりつつある。人口ピラミッドを見ても、きれいなピラミッド型ではなくなってきていることがわかる。

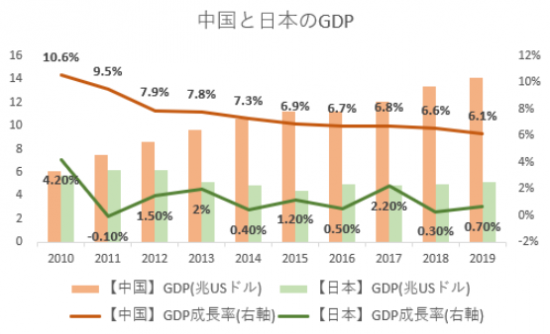

GDPについては、以下で日本と中国のGDPを比較した。米中貿易摩擦の影響もあり成長率は低下しているが、それでも年率6%以上の成長を続けている。GDPの額では日本の2.7倍ほどだが、3倍に差が開く日も遠くないだろう。

ここ20年間の株価推移は、以下のようになっている。かなり変動が大きいことが一見してわかる。中国ではもともと国有企業が多く上場しており、2005年までの中国上場企業の株式は、一般投資家の持つ「流通株」と、国家や法人の持ち分「非流通株」の2つで価格が分かれる一株二価の状態だった。国有資本の撤退を目的に、非流通株の売却解禁を行ったのが「株式分置改革」である。2016年中にあらかた完了したが、これにより個人による株式投資が急増し、バブルにつながった。

リーマンショックからの立ち直りは早かったが、景気刺激策が巨大すぎたためにバブルを誘引、2015年のチャイナショックにつながった。

今後の中国経済は、今までのような「世界の工場」の役割を果たすだけでなく、量から質への転換が起こるだろう。2021年には中国共産党建党100周年、2049年には建国100周年を迎える。節目の年に向けて、さらなる景気回復策を打ち出してくるだろう。

コロナウイルスの影響で1-3月期GDPは前年比マイナス6.8%と一時的に大きな打撃を受けたが、いち早く経済活動の再開に向かっている。長期的に成長する見通しは変わらないだろう。

②特殊な中国株式市場

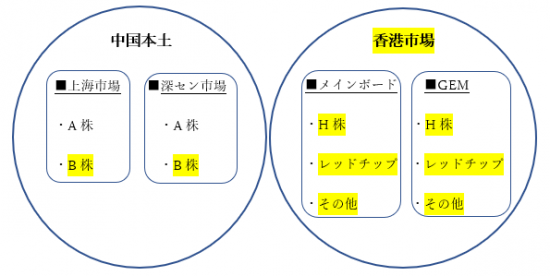

中国株式市場は、少し特殊だ。市場が3つあり、購入できる株式に制限がある。黄色で着色したところが、海外個人投資家でも取引可能な株式だ。

中国本土市場

上海と深センで、大きな違いは無い。A株市場は(機関投資家を除いて)海外個人投資家は投資できない。外貨建てのB株市場として部分的に開放することで、外貨の導入をはかっている。

香港市場

メインボードとGEM(Growth Enterprise Market)の2つにわけられる。GEMでは新興成長企業が対象で、上場基準がメインボードより緩くなっている。

・H株 …中国本土に本社があり、中国で営業している企業。

・レッドチップ…営業拠点は中国だが、香港やケイマン諸島のタックスヘイブンで登記されている企業。米国などの優良企業を「ブルーチップ」と呼ぶのに対して、中国共産党の色が赤であることからこう呼ばれている。

・その他 …香港の地場企業や、海外の香港上場企業など

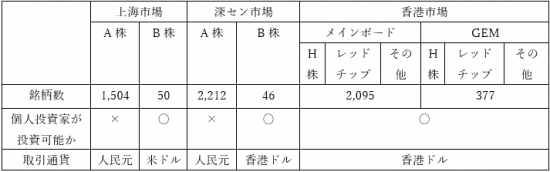

基本的には下記の通りで、銘柄数の多い香港市場での取引がメインになってくる。

インド株

①インド経済

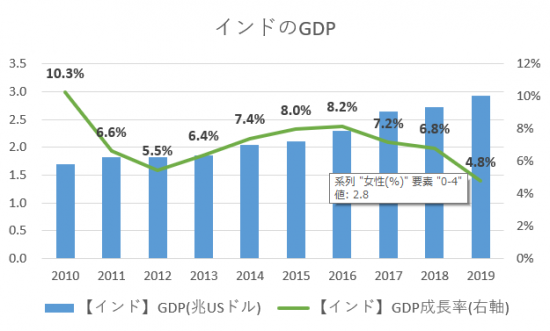

インドの人口は世界2位でおよそ13億人。2010年からのGDP成長率は、平均で7.1%と高成長を続けている。2014年にモディ首相が就任し、様々な改革が推進されてきた。足元では輸出減少やノンバンクの貸し渋りによる個人消費の落ち込みにより、成長率は落ち込んでいるが海外投資家の税負担軽減や銀行への公的資金注入など新たな景気刺激策も取られている。

2024年までに160兆円規模のインフラ投資を行い、2032年までにGDP規模を10兆ドルまで拡大するとしている。実を結ぶのはまだ先だが、着々と成長を続けている。

インドの株価は、以下の通りだ。新興国のため変動は激しいが、情勢が落ち着けば海外マネーも戻り、さらなる上昇が期待できるだろう。

②インドの強み

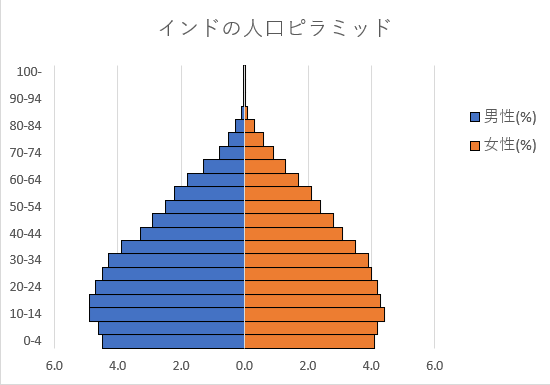

中国では、近年少子高齢化の進展が見られ成長が多少鈍化しているが、インドの状況は全く異なる。2019年時点の人口ピラミッドは以下のようになっており、30歳までの人口が全体の53%を占める。今後、2030年には人口は15億人に達し、中国を抜くことが予想されている。

日本の高度経済成長期と同じ「人口ボーナス期」にあることが、インドの強みだ。インド工科大学など世界的に優秀な教育機関も多く、今後の成長は中国以上に期待できる。

ASEAN

①ASEAN経済

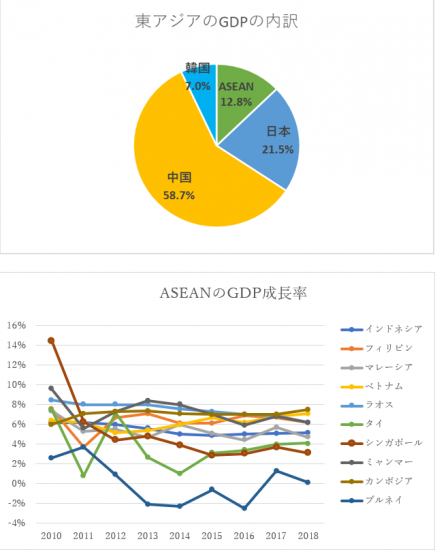

インドネシア・フィリピン・ベトナム・タイ・ミャンマー・マレーシア・カンボジア・ラオス・シンガポール・ブルネイの10か国から構成される。域内経済協力など、ASEAN共同体の構築を宣言している。2017年には設立50周年を迎えた。人口は合計でおよそ6.5億人だ。

GDPは日本の60%程度にとどまっているが10年で2倍以上になっており、成長率は平均で年率5.4%を超えている。安定した推移をしており、新興国ならではの成長力といえる。なお、ブルネイの成長率が低いのは、ASEANではあるが資源国で、国民1人あたりの名目GDPは日本以上の国だからである。

株価の推移は以下の通りだ。リーマンショック、チャイナショックいずれも大幅に値を下げたが、その後数年で値を戻していることがわかる。リスクオフ局面では海外の資金が逃げやすいため下げはきついが、上昇局面では強烈な値上がりを見せる。

生産拠点を中国からASEANに移す動きが近年見られていたが、今回のコロナショックにより生産拠点を集中することのデメリットが明らかになった。日本電産の永守会長も、4/21の日経新聞で「40か国以上に工場を持ちリスクを分散したと思っていたが、完全ではなかった。猛省し、数年かけて作り替える」と発言している。ASEANのプレゼンスは今まで以上に高まるだろう。

投資方法

①株式

日本から直接市場に注文を出せるのは、中国の限られた銘柄のみである。規制等 もあるため、一般的にはADR(American Depositary Receipt:米国預託証券)で投資することになる。

ADRとは、企業が株式をアメリカの預託機関に預けることでそれを担保に有価証 券を発行し、米国株式と同じように売買できるようにしたものである。取り扱いの ある証券会社であれば、米ドル建てで投資できるのだ。中国のバイドゥ、台湾の台 湾セミコンダクター、インドのタタ・モータースなど、多くの企業にADRを通して 投資することが可能だ。

②ETF、投資信託

こちらは、円建てで複数銘柄に投資ができる。ダイワ・ダイナミックインド株ファンド等のアクティブ運用型投資信託や、MSCI フィリピンETF等の指数連動型投 資信託がある。投資対象や運用方針で数多くの選択肢がある。

③ヘッジファンド

日本では買えないファンドも数多く存在する。日本の証券会社では買えず、日本 語の案内は無いのがほとんどなためハードルは高いが、一般の人とは違う運用をし たい方にはおすすめだ。