先日、こちらの記事で贈与を利用した相続税対策について書いた。今回は同じ相続税をテーマに、生命保険を利用した税金対策について解説する。基本的なところから、目的別に注意点まで掲載した。これから保険を考えている方はもちろん、既に対策している方にも有益な内容になっている。

保険を利用する3つのメリット

生命保険を利用することで、様々なメリットを享受できる。まず、代表的な3つのメリットを見ていこう。

①生命保険金の非課税枠

生命保険金も相続税の課税対象だが、受取人が法定相続人であれば500万円×法定相続人の数までは非課税となる。例えば法定相続人が4人の場合、2,000万円までは非課税になる。現金で2,000万円持っていた場合250万円の相続税がかかるが、これが丸々節約できる。

※非課税を受けるための条件も存在するため、後述する。

②納税資金の準備

相続税率は最高で55%と非常に高い。例えば5億円の資産を相続した場合、相続税は2億800万円もかかる。被相続人の口座は凍結され、相続税は相続発生後から10か月以内に現金一括納付しなければならないため、現金で納めることが困難なケースも多い。

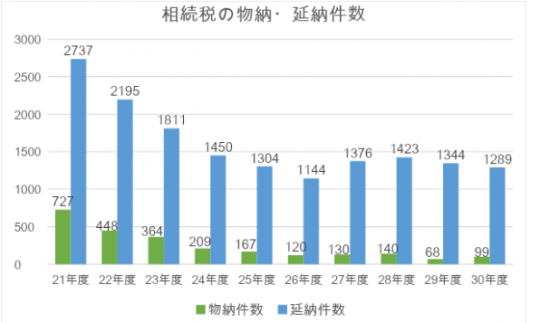

その場合、現物で納める物納や分割払いの延納が認められるが、金利分の負担が生じたり、想定した価格で評価してもらえなかったりするデメリットがある。下は過去10年間の物納・延納申請件数の推移だ。やや減少してきているが、まだその数は多いと言える。

生命保険であれば、手続きをすればすぐに保険金を受け取ることが可能だ。この納税資金対策には苦労される方が多く、①の非課税枠を超えても多額の保険金をかける例が見られる。また経営者や医者は、引退して自分の子供に法人を継がせているケースも多い。自社株式・持ち分は高額なため、特に対策が必要になる。

③遺したい人に遺せる

遺産相続をめぐり争っている親族のことを、俗に「争族」と呼ぶ。不動産などの分割できない資産の配分や、介護など生前の貢献を主張するなど、原因は様々だ。話し合いで解決できない場合は、家庭裁判所での調停を受けることになる。生命保険を利用することで生前に受取人を決め、円満な遺産分割に役立てることができる。

また、子供の配偶者や内縁の妻は法定相続人でないため財産を相続できないが、保険金の受取人にすることで財産を遺すことができる。こうした場合、兄弟などから不満が出ることも想定される。自分の資産をどう遺すか、生前に十分考えておく必要がある。

保険金にかかる税金

ここで、生命保険にかかる税金の種類を支払い時と受取時にわけて整理していく。

①支払い時

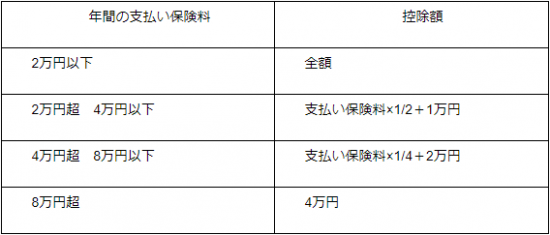

生命保険料、介護医療保険料、個人年金保険料を支払った場合、一定の所得控除を受けることができる。契約時によって、計算が異なる。それぞれ控除を受けられるが、合計で12万円までである。

(1)平成24年1月1日以後に締結した保険契約等

(2)平成23年12月31日以前に締結した保険契約等

②受取り時

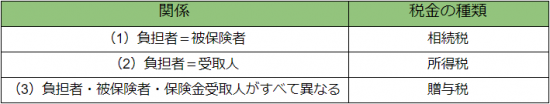

保険金を受け取る際は、保険料の負担者・被保険者・保険金受取人の組み合わせによって税金の種類が異なる。場合わけしてみていこう。

(1)負担者=被保険者

メリットの章で触れた「生命保険金の非課税枠」を活用するためには、この形態でないといけない。受取人を法定相続人にすることで、1人につき500万円の非課税枠を活用できる。

(2)負担者=受取人

一時金で受け取る場合は一時所得、年金で受け取る場合は公的年金等以外の雑所得として課税される。課税価格は「(受取保険金-払込保険料-50万円)×1/2」で計算されるため、受け取った金額の半分程度しか課税されない。

(3)負担者・被保険者・保険金受取人がすべて異なる

このケースでは、実質的に贈与があったとみなされ、贈与税が課される。ほかの税金に比べて税率が高いため、できるだけ避けたほうがよい。

保険契約の注意点

最後に、具体的に保険契約を行う際の注意点を目的別に説明する。

①非課税枠の活用

非課税枠を最大限に活用するには、子供を受取人にするのがよい。というのも、もともと配偶者は1億6,000万円(若しくは法定相続分)まで相続税はかからない。税金のかかる相続人に受け取らせないと、そもそもの意味がない。

②納税資金対策

自社株式の相続に伴う納税資金準備としてなど、非課税枠をオーバーして生命保険を活用する場合は「負担者=受取人」の契約がおすすめだ。一時所得はかなり優遇されており税額が低く抑えられる。

さらに、「親から子へ保険料相当額を贈与→その資金で子が保険料を負担、受取人になる」という方法も効果的だ。贈与により相続税を圧縮することもできる。(※)

※「実質的に保険料を負担しているのは親」として、相続税が課税されたケースもある。国税庁によると、以下の4点を満たしていればこの方法を認めてくれるようだ。ご留意いただきたい。

(1)毎年の贈与契約書があること

(2)過去の贈与税の申告書があること

(3)親が生命保険料控除を受けていないこと

(4)その他贈与の事実が認定できるものがあること(預金通帳等)

③相続人以外に遺す

法定相続人以外、例えば孫などを受取人に指定した場合、負担者=被保険者であれば相続税が課税される。ここで気を付けるのは、受取人に生前贈与をしていた場合だ。相続税の対象になってしまうと、3年以内の生前贈与加算の対象にもなってしまう。

おわりに

相続税対策での生命保険の活用は、目的によって契約者や受取人が違ったり、注意するべき点が多い。一般的には、非課税枠の上限まで子を受取人にして契約したのちに納税資金準備や、それ以外に特別に遺したい人(ただし生前贈与加算の対象外)を考えていく流れだろうか。

保険は節税効果が大きいため、相続税の課税対象になる方なら最初に行ってほしい対策だ。しかし、資産が多い場合はそれだけでは不十分である。贈与や不動産など様々な方法も併用する必要がある。