ビットコインやイーサリアムなど、仮想通貨の種類は数多い。2017年末のビットコインの上昇が大きな話題になったことをご記憶の方も多いだろう。ニュースに取り上げられる頻度は減ったが一時期の過熱感はなくなっており、仮想通貨を投資対象に運用を行うヘッジファンドも増加してきている。Tyr Capitalの運用するヘッジファンドは、2020年の運用成績が4月末時点でプラス11%を記録した。

今回は、仮想通貨ヘッジファンドの現状をPwCとエルウッド・アセットマネジメントが5月11日に公表したレポート『2020 Crypt Hedge Fund Report』をもとに解説する。

仮想通貨ヘッジファンドの概況

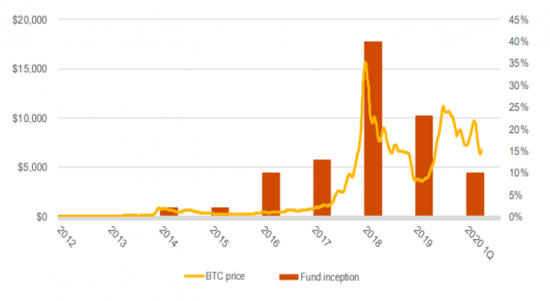

現在アクティブな仮想通貨ヘッジファンドは、およそ150本ある。ファンドの創設時期と仮想通貨の値動きは、高い相関関係にある。下のグラフでその関係を表した。ファンドの4割はビットコインが最高値を取った2018年に運用開始されたことがわかる。

長くても5年程度しか運用されていないため、まだ残高は少ないがその伸びは驚異的だ。2018年末には10憶ドルだった運用残高が、2019年末には20憶ドル以上まで拡大している。ヘッジファンド全体では3兆ドルの残高があるため、まだ発展途上といえる。

仮想通貨ヘッジファンドの投資戦略

投資戦略は、以下の4つに大別される。実際に採用されているのは③クオンツ運用が50%近くと1番多く、ほか3つは横並びとなっている。

①ロングオンリー戦略

仮想通貨の買い(ロング)のみで運用を行う方法。新しい仮想通貨に投資を行う傾向があるため、長期でのリターンを狙う。そのため、ロックアップ期間はほかより長い特徴がある。

②ロングショート戦略

割安な仮想通貨を買い、割高な仮想通貨を売ることで両面からの利益を狙う戦略。割安度の判定はテクニカル面やイベントによるものなど、分析方法はファンドによって異なる。

③クオンツ運用

大量のデータをコンピュータで分析し、人間の判断に頼らず売買を決定していく方法。売買を多く行うため、流動性の高い通貨が投資対象となる。

④マルチストラテジー戦略

複数の手法を組み合わせた投資戦略。例として、クオンツ運用をもとにファンドマネジャーが最終決定をするなどの方法がある。

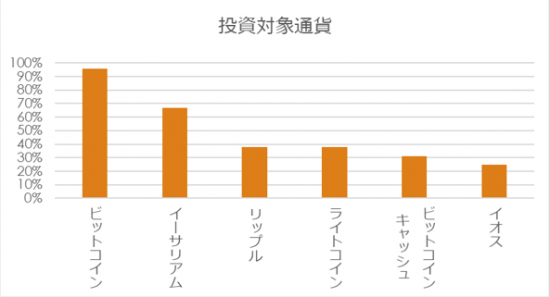

戦略により、投資対象は異なる。ビットコインはほとんどのファンドが投資対象にしているが、2位のイーサリアムで37%、その他の通貨は40%以下だった。流動性の高さが要因だ。

仮想通貨ヘッジファンドの戦略別パフォーマンス

では、仮想通貨ヘッジファンドは実際に利益を出しているのだろうか。全体のパフォーマンスと、戦略別のパフォーマンスを見ていく。

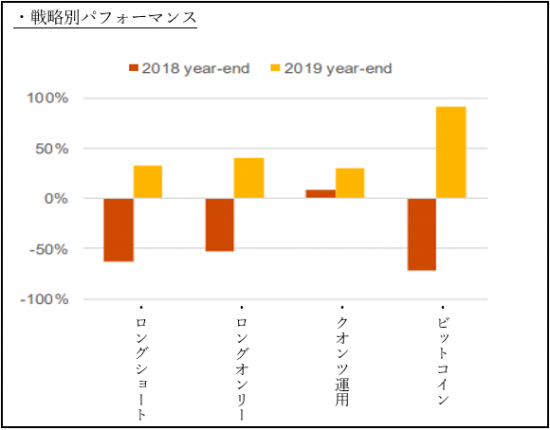

全体のパフォーマンスでは、2018年に46%の下落、2019年には30%の値上がりとなっている。仮想通貨価格の上下に大きく影響を受けた形だ。一方、戦略別では下記の通り、クオンツ運用のみ2年ともプラスの結果を残している。(※マルチストラテジー戦略については、2018年のデータがなかったため除いた)

冒頭で紹介したTyr Capitalもクオンツ運用を用いており、CEOのノリス氏は「発展途上で不安定な市場でのアービトラージ戦略がうまく機能した」と述べている。成熟していない新しい市場だからこそ、このような結果になったといえるだろう。今後規制が強化されていく可能性は高いが、今後数年間は不安定な相場が続くのではないだろうか。

仮想通貨ヘッジファンドの投資家層

新しい市場であり、相場下落時にも利益を上げているファンド・戦略が明らかになった。どんな投資家が仮想通貨ファンドに投資しているのだろうか。

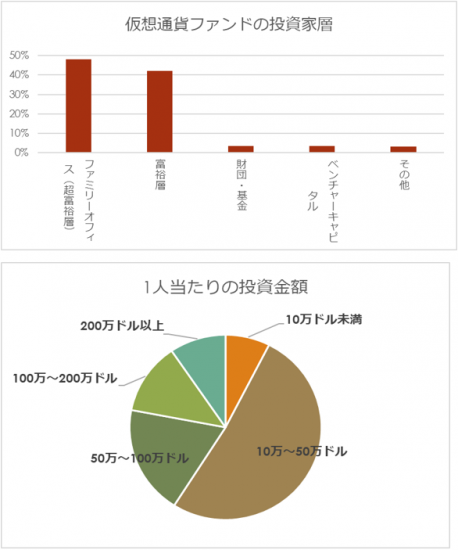

下に、実際に投資している投資家を分類したグラフと1人当たりの投資金額を載せた。90%が富裕層などの個人投資家であり、年金基金やベンチャーキャピタルといった機関投資家はほとんど投資していないことがわかる。

また、投資金額もおよそ2/3が50万ドル以下となっており、比較的少額の投資対象として見られていることがわかる。

年金基金などの長期投資を前提とする機関投資家がほとんど投資していないことから、仮想通貨ヘッジファンドは「長期での資産形成には向かない」とみなされていると考えられる。フェイスブックのリブラに見られるように、仮想通貨に対する政府や金融当局の懸念は根強い。今後の規制強化の可能性が拭えないことが原因だろう。

市場が未成熟なため優秀なファンドに投資すればリターンは得やすい側面もあるが、値動きの粗さに加えて規制強化のリスクも高い。個人投資家が投資する際は、資産の一部にとどめておくのが現実的だろう。

関連記事

*ヘッジファンドダイレクト株式会社からの情報提供