リーマンショックの原因を作り出した銀行業界だが、コロナショックでは企業の連鎖的な倒産を防ぐために重要な役割を果たしている。世界的な低金利環境で経営は難しく、銀行の株価は軒並み割安だ。三菱UFJフィナンシャルグループのPBRは0.4倍と過去最低レベルに落ち込んでいる。

コロナウイルスが落ち着いても経済活動はそれ以前の水準まで戻らないだろうという予測もされている。銀行業界は今後どうなっていくのだろうか。モルガン・スタンレーが先月末に発表した『Banking on the Next Cycle』をもとに見ていく。なお、主に欧米の銀行を対象に分析している。

銀行業界の健全性と業績

2008年の金融危機では、それまで健全とされていた金融機関が相次いで経営不振に陥った。その後の欧州債務危機でも、銀行の信用不安が高まった。

こうした出来事の反省から、各国は様々なシナリオを想定し銀行がそれに耐えられるかどうかを定期的にチェックする「ストレステスト」を行うようになった。2019年6月に米国で18社を対象に行われたストレステストでは、全ての銀行が株価が半減し失業率が上昇するなどしても損失を吸収できる自己資本を備えていると判定された。

また、「バーゼルⅢ」として知られる自己資本規制も昨年から全面的に適用されている。Tier1(中核的自己資本)の比率を7%以上に保つことや、レバレッジの抑制や流動性リスクの把握が求められている。

こうした厳しい規制のもと、銀行は今後どんな役割を果たしていくのだろうか。3つのシナリオを仮定して分析されている。

①早期回復

②世界的な不況

③深刻な不況

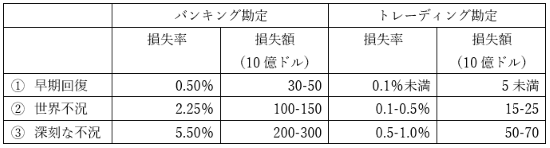

3つのシナリオ別に銀行の業績に与える影響は、以下のように試算される。ここでバンキング勘定とは銀行が貯金を受け入れ、それを融資で運用するための勘定だ。伝統的な、銀行らしい業務を行う勘定といえる。一方、トレーディング勘定とは銀行が市場取引により利益を追求するための勘定をいう。

トレーディング勘定は厳しく管理され、リスク管理の徹底が求められている。そのため、深刻な不況でも損失率は高くなかった。一方、バンキング勘定では融資の回収が滞ることが予測できる。融資を必要とする企業は増えるだろう。倒産しない融資先選定が重要になってくる。 いずれのシナリオでも、銀行の自己資本比率などの安全性は危険水域まで低下することはないと分析された。

儲かる銀行、儲からない銀行

モルガン・スタンレーのメインシナリオでは、銀行の25%が収益を上げられない可能性もあると示している。どういった銀行が勝ち残るのだろうか?

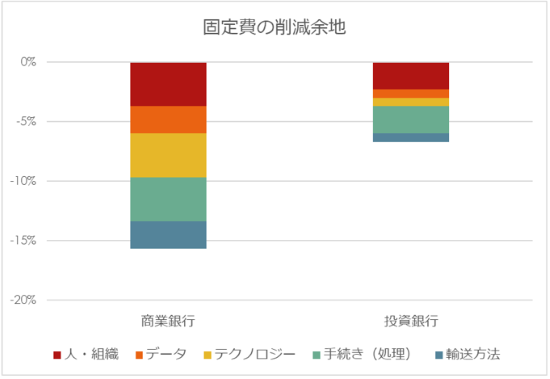

第一のポイントは固定費の高さだ。特に商業銀行では支店展開や人件費など固定費が重くのしかかり、柔軟なコントロールができない。近年低金利の流れは加速しており、銀行の利益率は低下していた。変動コストはすでにかなり切り詰められているようだ。日本でも三菱UFJ銀行が店舗数を3年で4割減らす計画を発表した。固定費の削減が進まない銀行は必然的に厳しい経営になるだろう。

第二のポイントは、デジタル化の度合いだ。データ管理、クラウド運用、運用方法の自動化・再設計など、挙げたらきりがない。フィンテックを推進することが今まで以上に求められる。下の図で、固定費をどれだけ削減できるかの試算を示している。支店が多く、人も多く雇っている商業銀行は削減余地も大きく、合計で15.7%程度はコスト削減が可能という結果になった。比較として投資銀行も載せている。融資業務等は行わず、支店も少ないため商業銀行と比べて大幅に低い結果となった。

ESG経営の重要性

過去10年ほど、ESG(環境、社会、ガバナンス)への投資は勢いを増している。ESGについて詳しくは『長期投資にぴったりのESG投資とは』をご参照いただきたいが、日本でも東京電力が再生エネルギー開発のためのグリーンボンドの発行を発表したり、世界の機関投資家もESGへの取り組みを重視するようになっている。 今回のコロナショックで、ESGのS(社会)に注目が集まった。従業員の健康や労働環境などに配慮する企業が長期的に成長すると目され投資されるようになっている。

銀行業界においても、この重要性は同じだ。ESG経営を積極的にサポートする銀行は、長期的な業績改善が見込める。シミュレーションは以下の通りだ。ESG投資により費用は増加するが、グリーンファイナンスやESG投資商品の増加でそれ以上の収益を上げられると分析されている。ROEへの影響も大きい。

おわりに

銀行業界の安全性は高い水準にあり、バブル崩壊時・リーマンショック時のような倒産は基本的に起こらないと考えて良いだろう。ただ、今後数年間は低金利環境の継続が予想され、銀行の経営環境は厳しい。今後成長していくためには、固定費削減のための施策を打ち出していくことと、ESG投資により新たな収益源を探っていく必要がある。

米IT株を筆頭に成長株に資金が集中している状況だが、銀行業界も将来の展望を示すことが出来れば割安株として評価されるかもしれない。

関連記事

*ヘッジファンドダイレクト株式会社からの情報提供