2010年の運用開始以来およそ400%のリターンを残している、英国で一番人気のファンド「ファンドスミス」のマネジャーであるテリー・スミス氏が、新しくロングショート戦略のヘッジファンドを立ち上げるようだ。

「日本では買えない、海外の人気ファンド」の記事でも登場した運用会社で、買い(ロング)のみで運用してきた超有名ファンドマネジャーの動向が注目されている。

ファンドスミスの運用手法

スミス氏の運用するファンドスミスは、あのウォーレン・バフェットに似た投資手法を取っている。バフェットは「長期・割安株投資」という投資手法で過去にIBM、ゼネラル・エレクトリック、AT&Tなどで莫大な利益を出してきた。

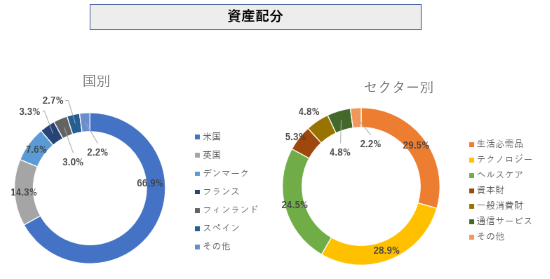

対してファンドスミスは「長期・成長株投資」がモットーだ。代表ファンド「ファンドスミス・エクイティ」では、運用残高201億ポンド(約2.6兆円)を29銘柄で運用している。また、分散投資の効果を最大化するために常時25~30銘柄に投資する方針である。パフォーマンスと資産配分は以下の通りだ。

世界株式を圧倒的に上回るパフォーマンスを残している。ファンドスミスの投資判断は、以下の5つが基準になっている。基準を全て満たし、独自の評価で割安と判断された企業に投資している。

①借入れが少なく、ROEの高い企業

②競争力が高く、他社の参入が難しい企業

③利益を生むために大きなレバレッジを必要としない企業

④キャッシュフローを再投資に回し、成長を重視している企業

⑤変化(特に技術革新)に強い企業

実際の組み入れ上位銘柄は以下のようになっている。他のファンドとの相違点としては、ESG投資では敬遠されるであろう、たばこ銘柄のフィリップ・モリスに投資しているという点だろうか。流行のESG投資を行うのではなく、純粋に長期的に成長が期待できる銘柄に投資する。銘柄選定の上手さが際立っているといえる。

長期・集中投資を行うことで、手数料も低く抑えられている。日本のアクティブ運用の投資信託だと1.5~2.0%もよく目にするが、ファンドスミスの年間の手数料はオンラインでの購入で1.05%、機関投資家向けで0.95%となっている。個人投資家の最低投資金額は1,000ポンドと低く、個人投資家でも投資しやすいファンドだ。

運用会社としてのファンドスミス

米国で2010年の設立以来残高を拡大し、昨年末時点で260億ポンド(約3.4兆円)の資産を運用している。直訳すると「スミスのファンド」となり、言葉通り代表のテリー・スミス氏の知名度が抜群な運用会社だ。万が一スミス氏が運用できなくなっても同じ運用を継続できるように、投資哲学を決めて運用されている。

基本となる投資哲学は世界最大級の運用会社であるフランクリン・テンプルトンの創始者であるジョン・テンプルトンの格言「Never Follow The Crowd(他人と異なる方法で運用する)」をもとに考案されており、「いかにコストを抑え、優れたパフォーマンスを残せるか」に焦点を置いている。機関投資家も投資する運用会社だ。

ファンドスミスのヘッジファンド

新しく設立されるロングショート戦略のヘッジファンドは、「成長株に長期・集中投資する」というファンドスミスの運用哲学に合わない。また、規模によっては既存のファンドへの悪影響も考えられる。 投資家は様々な思惑を抱いていたようだが、ファンドスミスのヘッジファンドはテリー・スミス氏の個人資産の一部を管理する目的で設立されるものだと公式に発表された。

テリー・スミス氏は1992年に著書『Accounting for Growth』にて、企業会計を精査することで下落しそうな銘柄を見つけることが出来ると述べている。以前からショート戦略を取ることは可能だったのだ。スミス氏の個人ポートフォリオで、利回りがゼロに近い債券に投資されていた一部を運用することが目的のようである。

個人では投資できないとはいえ、10年間世界に名をとどろかせてきたファンドマネジャーが運用する新しいヘッジファンドの行方が楽しみだ。

関連記事

*「ヘッジファンド」のすべて 富裕層の投資の解説~運用成績10%超高利回り商品の購入方法まで 2020年最新版

*ヘッジファンドダイレクト株式会社からの情報提供