総額300億ドル(約3兆7000億円)以上の資産を持つ超富裕層の投資クラブ「TIGER21」はこのたび、2015年第3四半期時点の会員のアセットアロケーションを発表した。全体としては、ここ数年で最高となっていた不動産投資の割合を減らし、株式を増やしつつも、ヘッジファンドなどにも振り分けてリスクヘッジを図っていることがわかった。クラブの会員1人あたりの運用資産額は100億円程度。

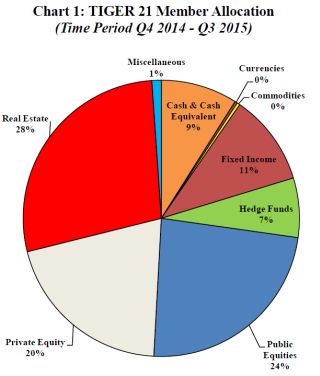

TIGER21は1999年に米国で創立された、運用可能資産1000万ドル以上を対象とする超富裕層の会員制投資クラブ。現在の会員数は約300人で、運用資産総額は300億ドル以上となっている。そのため、1人あたりに換算すれば、資金は100億円ほどとなる。投資動向は米メディアの注目度も高いこともあり、同クラブで著名投資家が講演を行ったり、毎年第3四半期の会員のアセットアロケーションを公表するなどしている。2015年第3四半期のアセットアロケーションは次のとおり。

不動産 28%(25%)

PE 20%(22%)

上場株式 24%(22%)

ヘッジファンド 7%(6%)

フィクスドインカム 11%(12%)

キャッシュ 9%(11%)

コモディティ 0%(1%)

()内は前年の発表

その14年第3四半期から15年第3四半期までの短期間に、2ポイントも動いているということになるが、利益を取るために売却できたのか、あるいは売却はしていないものの、他の資産を増やしたのかどちらかが考えられる。特に夏場の8月にS&P500指数がマイナス6.03%になるなど相場の急落を経験しており、買い場を得たとばかりに買い増しを行ったか、あるいは、ショートバイアス戦略などのヘッジファンドにリスクヘッジをかけた可能性が考えられる。

いずれにせよ、夏場の株式市場の急落が何らかの影響は与えているようだが、会員は現在の株価水準をどのように考えているのか。8月の発表の際には、52%が株価は妥当だと考えており、一方で45%がオーバーバリューだと考えており、かなり拮抗してきているが、まだ少し強気派が多数派を占めている。ヘッジファンドの2年ぶり増加は、株式市場が2014年のような強気一辺倒ではなくなったという考えが反映されているようだ。

一方で、原油をはじめとするコモディティ相場は不振だが、ついに0%に。また、投資機会をうかがっているのかキャッシュポジションが2ポイント減少した。株式の買い増しや、ヘッジファンドへ振り向けられているということか。