2017年、本日より仕事始めという人も多いだろう。

また、今年はどのように投資をしていこうか考えている人もたくさんいることと思われる。

投資に関する形が時代により変化するなかで、ここ数年、契約件数を増やしているのが、ファンドラップと呼ばれる投資商品だ。「ラップ(包む)」という名前の通り、金融機関に運用に関わる手間などあらゆることを任せるもので、投資家それぞれの目的やリスク許容度に合った運用が可能になるという。

契約金額では野村証券、大和証券がシェア

証券会社最大手の野村證券や、俳優の渡辺謙氏らが出演する「ファンドラップは! 大和証券」のセリフでおなじみとなった、コミカルなCMを多数打ちそのシェア拡大を目指している大和証券などが力を入れている。

実際のところ資産運用の方法としてプラスは多いのか、その運用成績について、この度ヘッジファンドダイレクトが発表したランキングをもとに、検証してみたい。

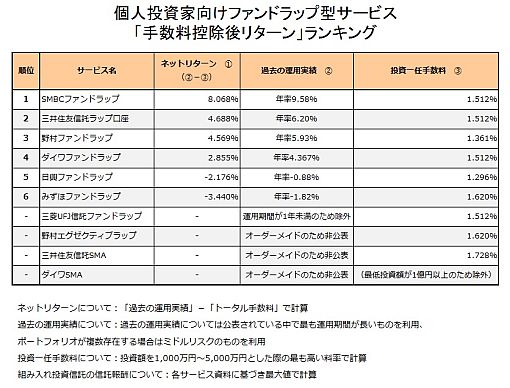

同社のまとめたランキングは以下だ。

なお、運用実績だけでなく、運用実績から投資一任手数料(このあと詳しく説明する)を除いた「ネットリターン」が、実際の投資家の利益になることから、その率に基づいたランキングとなる。

ラップ口座は手を出しちゃダメ?

ところで、ここ最近やたらと「ファンドラップ」の広告を目にする、という方も多いかもしれない。理由は簡単だ。取り扱う会社が儲かるからだ。

楽天証券経済研究所客員研究員の山崎元氏は「ラップ口座は手数料が高すぎる」と言う。投資家が投資を口座に一任する分、預けられたほうは包括的に管理し、運用することになるため、その手数料は高くなるのだ。

具体的な金額で見てみよう。各ファンドラップの投資一任手数料は、1.296~1.620%の間で推移することが多い。

SMBCファンドラップは年率9.58%の運用実績だが、投資一任手数料が1.512%かかるため、ネットリターン、つまり投資家にもたらされるリターンは8.068%になった。

よほど大きな運用実績が出ていない限り、この手数料は大きな割合を占めると言える。

「総合的な手数料(ラップ口座の手数料+商品の運用管理手数料)の合計が年率1%を切らない限り、ラップ口座は『明確にダメな運用サービス』である」

山崎氏は、ビジネスジャーナルに寄せた記事の中で、そこまで言いきっている。

三菱UFJ、みずほ、三井住友系の強みは?

高すぎるかどうかは投資家が判断すればよいが、扱う会社が儲かっていることは間違いない。先ほどの調査結果でも、ファンドラップ型サービスの契約件数は2014年3月で10万件程度だったのが、2015年には30万件を超え、2016年は48万件に増えた。総額5兆7000億円超の一大マーケットになっている。

販売する側が力を入れ続けてきた結果の現れだろう。

ファンドラップ型サービスの基本的な内容はだいたい同じで、1000万~3000万円ほどが投資金額として一般的だ。

ファンドラップを選ぶうえで一番参考にするのは、やはり運用成績だろう。

運用成績以外の会社ごとの差として、証券会社系か、銀行系かがある。野村、ダイワ、日興などは証券会社の運用の力を活かしており、みずほ、三井住友信託などは銀行と一体の総合力を売りにしている。

ファンドラップはその扱う金額から、退職金の運用方法になることがよくあり、その場合は信託銀行との相性がよい。

それぞれの会社にメリット、デメリットがある。

手数料が高いという声はあるが、資産運用は結局のところ、投資家本人がどのような形で、どのくらい利益を上げたいのかによる。

ファンドラップに投資するかどうかも、投資家が決めるべきことだ。

しっかり考えて、自分にベストな運用方法を見つけられるのがよいだろう。