きょう7月1日から「出国税」、正式には「国外転出時課税制度」がスタートした。これは、株式売却益などに税金がかからないタックスヘイブン(租税回避地)で資産を売却し課税を逃れるのを防ぐなどの課税逃れを防ぐ新税制で、有価証券の資産1億円以上を保有する富裕層が対象となる。非居住者に相続する場合には、出国税と相続税の二重課税となるなど注意が必要だ。

通称「出国税」は、すでにOECD諸国では導入している国も多く、例えば米国では2008年から、フランスは2011年から、ドイツ、カナダはともに1972年から制度を実施している。米国ならば、純資産200万ドル以上の条件で課税されるが、条件は各国によって違ってくる。

日本で知名度の高い代表的なキャピタルゲイン課税がないタックスヘイブンのニュージーランドは十数年で日本人移住は3倍に。シンガポール、香港、スイスでも2倍以上になっており、今後もこうした課税逃れのための移住が富裕層の間で起きると危惧されて制度化された。

租税条約上は、株式などのキャピタルゲインは売却した者が居住している国に課税権があるとされているのが基本だ。しかし、そうはいかんとばかりに、簡単に言えば、本来なら取れる税金だが、日本から逃げられる前にきっちり取っておこうという制度だ。しかも、いまだ確定していない含み益に対してだ。

出国税関連で皆さんに記憶に残っているような大きなニュースとしては、世界最大のSNSフェイスブックの共同設立者エドゥアルド・サベリン氏が、同社が2012年のIPO前の08年に米国籍を離脱してシンガポール籍に転じたことだろう。ブラジルの貧しい家庭で生まれ米国で育ち、そして国を捨てたという風に、批判が相次いだ。株の売却益38億ドルから、約6億ドルの課税機会を失われた(結局は後に納税しているとも伝えられる)。

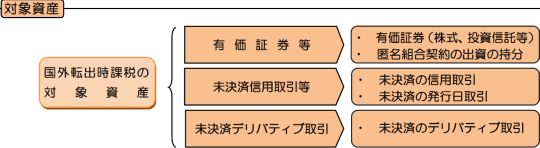

対象資産となるのは有価証券(株式、債権など)、デリバティブなどがあてはまる。ここで注意が必要なのは、株式で非上場株式の場合だ。これは、相続時にも評価が難しく、相続人と国税当局との見解がわかれることも多い。だが、あえて対象資産に加えた理由としては、いくら大企業であっても、資産管理会社など未上場の資産管理会社が支配株主である場合も多く、いくらでも対策が可能だからだろう。

時価については、国外転出予定日から起算して3カ月前の日の時価で決定する。

さて、相続(贈与)では、被相続人と相続人がともに5年以上、日本に住所がなく海外居住者であれば、海外資産は日本の税制の対象ではない。これは変わらないのだが、今回の出国税の対象となる被相続人の資産には、出国税と相続税の二重課税が降りかかってくることになる。

被相続人が日本を出る際に例えば「●●株」について資産課税されたものの、相続人となる人が海外居住者であっても、受け取った「●●株」に対して相続税なり贈与税がかかることになる。同じ株で出国税を取られた上に、相続税まで取られるという「往復ビンタ」を食らわせられることになる厳しいものとなるので注意が必要だ。

ちなみに、国外転出の日から5年以内に帰国した場合に、その帰国までに引き続き所有している対象資産は、課税の適用がなかったものとして課税の取り消しをすることができる。加えて、相続(贈与)したケースも同様で、課税の取り消しができる。

だから、お試しで海外居住して、合わなければ5年以内に帰国するということもできる。ただし、隠ぺいや仮装がなかった場合のみに限られる。また、納税資金がない場合には、国外転出の日から5年を経過する日まで納税を猶予することができる。

【関連記事一覧】

富裕層海外移住者の株式含み益にも課税検討

富裕層の含み益に課税「出国税」実施へ

富裕層への出国税、1億円以上で7月から、与党税制大綱に