社会保険料控除とは?

納税者が自己または自己と生計を一にする配偶者やその他の親族の負担すべき社会保険料を支払った場合には、その支払った金額について所得控除を受けることができる。

控除できる金額は、その年に実際に支払った金額または給与や公的年金から差し引かれた金額の全額だ。

1 社会保険料の範囲

・健康保険、国民年金、厚生年金保険及び船員保険の保険料で、被保険者として負担するもの

・国民健康保険の保険料または国民健康保険税

・高齢者の医療の確保に関する法律の規定による保険料

・介護保険法の規定による介護保険料

・雇用保険の被保険者として負担する労働保険料

・国民年金基金の加入員として負担する掛金

・厚生年金基金の加入員として負担する掛金 ほか

(注)社会保険料控除の適用を受ける場合には、その適用を受けようとする年分の確定申告書に一定の事項を記載した届出書及び相手国の社会保障制度に係る権限のある機関が発行した証明書(以下、「適用証明書」)を添付するとともに、保険料の金額を証する書類を添付または確定申告書の提出の際に提示する必要がある。

なお、確定申告書を提出しなくても、この適用を受けようとする場合には、適用を受けようとする年の翌年3月15日までに一定の事項を記載した届出書、適用証明書及び保険料の金額を証する書類を所轄税務署長に提出する必要がある。

2 社会保険料控除の金額

その年に実際に支払った金額または給与や公的年金等から差し引かれた金額の全額となる。

3 社会保険料控除を受けるための手続き

国民年金の保険料及び国民年金基金の掛金に係る社会保険料控除の適用については、その保険料または掛金の金額を証する書類を、確定申告書または年末調整の際に提出する「給与所得者の保険料控除申告書」に添付するか提示する必要がある。

小規模企業共済等掛金控除とは?

納税者が小規模企業共済法に規定された共済契約に基づく掛金等を支払った場合、受けられる掛金の所得控除のこと。

1 小規模企業共済等掛金控除の対象となる掛金

次の3つが該当する。

(1)小規模企業共済法の規定によって独立行政法人中小企業基盤整備機構と結んだ共済契約の掛金(ただし、旧第二種共済契約の掛金は生命保険料控除の対象となる)

(2)確定拠出年金法に規定する企業型年金加入者掛金または個人型年金加入者掛金

(3)地方公共団体が実施する、心身障害者扶養共済制度の掛金

2 小規模企業共済等掛金控除の対象となる金額

その年に支払った掛金の全額となる。

3 小規模企業共済等掛金控除を受けるための手続き

確定申告書の小規模企業共済等掛金控除の欄に記入するほか、支払った掛金の証明書を確定申告書に添付するか提示する。給与所得者は「給与所得者の保険料控除申告書」に添付して給与の支払者に提出するか、申告書提出の際に提示する。

生命保険料控除

納税者が生命保険料、介護医療保険料及び個人年金保険料を支払った場合、一定額の所得控除を受けることができる。

平成24年1月1日以後に締結した保険契約等に係る保険料と平成23年12月31日以前に締結した保険契約等に係る保険料では取り扱いが異なるほか、保険期間が5年未満の生命保険などには控除の対象とならないものもある。

1 生命保険料控除額の金額

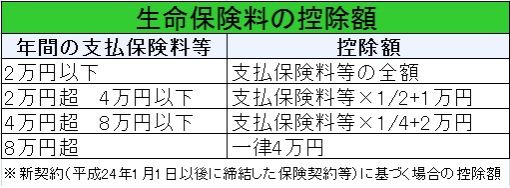

(1) 新契約(平成24年1月1日以後に締結した保険契約等)に基づく場合の控除額

平成24年1月1日以後に締結した保険契約等に基づく新生命保険料、介護医療保険料、新個人年金保険料の控除額は、それぞれ次の表の計算式に当てはめて計算した金額だ。

平成24年1月1日以後に締結した保険契約(新契約)については、主契約または特約の保障内容に応じ、その保険契約等に係る支払保険料等が各保険料控除に適用される。

異なる複数の保障内容が一の契約で締結されている保険契約等は、その保険契約等の主たる保障内容に応じて保険料控除を適用する。

その年に受けた剰余金や割戻金がある場合には、主契約と特約のそれぞれの支払保険料等の金額の比に応じて剰余金の分配等の金額を按分し、それぞれの保険料等の金額から差し引く。

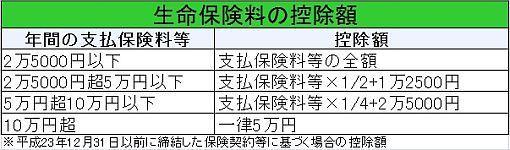

(2) 旧契約(平成23年12月31日以前に締結した保険契約等)に基づく場合の控除額

なお、医療保険や介護保険の保険料も、旧生命保険料となる。

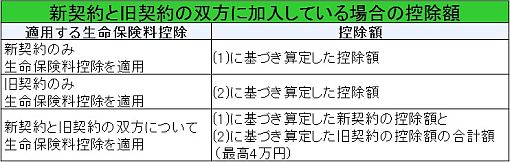

(3) 新契約と旧契約の双方に加入している場合の控除額

新契約と旧契約の双方に加入している場合の新(旧)生命保険料または新(旧)個人年金保険料は、生命保険料又は個人年金保険料の別に、次のいずれかを選択して控除額を計算することができる。

(4) 生命保険料控除額

(1)~(3)による各控除額の合計額が生命保険料控除額となる。なお、合計額が12万円を超える場合、生命保険料控除額は12万円となる。

2 生命保険料控除を受けるための手続き

確定申告書の生命保険料控除の欄に記入するほか、支払金額や控除を受けられることを証明する書類を確定申告書に添付するか、確定申告書を提出する際に提示する。

ただし、平成23年12月31日以前に締結した保険契約(旧契約)等で年間保険料が9000円以下のものと年末調整の際に控除を受けたものは、その必要はない。

地震保険料控除

納税者が特定の損害保険契約等に係る地震等損害部分の保険料や掛金を支払った場合には、一定の金額の所得控除を受けることができる。

1 旧長期損害保険に係る経過措置

平成18年の税制改正で、平成19年分から損害保険料控除が廃止されたが、経過措置として以下の要件を満たす一定の長期損害保険契約等に係る損害保険料については、地震保険料控除の対象とすることができる。

(1)平成18年12月31日までに締結した契約(保険期間または共済期間の始期が平成19年1月1日以後のものは除く)

(2)満期返戻金等のあるもので保険期間又は共済期間が10年以上の契約

(3)平成19年1月1日以後にその損害保険契約等の変更をしていないもの

2 地震保険料控除の金額

その年に支払った保険料の金額に応じて、次の式で計算した金額が控除額となる。

なお、地震保険料及び旧長期損害保険料の両方を支払っている場合には、納税者の選択により地震保険料または旧長期損害保険料のいずれか一方の控除を受けることとなる。

3 地震保険料控除を受けるための手続き

確定申告書に地震保険料控除に関する事項を記載するほか、 支払金額や控除を受けられることを証明する書類を確定申告書に添付するか、申告の際に提示する。ただし、年末調整で控除された場合、その必要はない。