相続税対策をテーマに贈与、保険と記事を書いてきた。今回は、第三弾として不動産による相続税対策を紹介する。不動産は現金と異なりきっちり別けることができないためトラブルになりやすいが、税制メリットは大きい。富裕層にとっては不可欠の「不動産による相続税対策」について、注意点も含めて説明する。

相続財産に占める不動産の割合

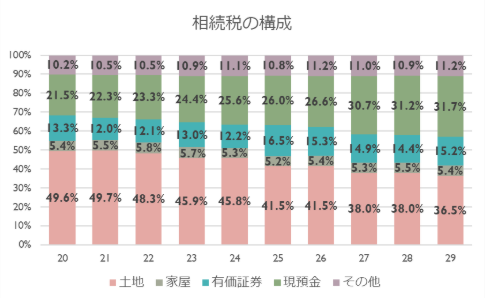

平成20年から、相続財産の金額の構成比をまとめると以下のようになる。現金の比率が増えてきているが、不動産の割合が一番高い。平成29年の相続財産およそ16兆円のうち、6兆円を不動産が占めていた。金額が大きいため、相続税を圧縮できる余地も多い。

不動産の活用により相続税が安くなる理由

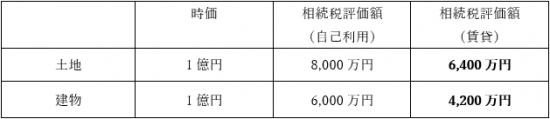

相続税対策に不動産が有効な理由は、その評価方法にある。土地も建物も、時価よりかなり安く評価されるのだ。下がおおよその目安である。現金で保有しておくよりも税金を抑えることができる。

①土地の評価額

相続税評価額を算定する際、土地は路線価を用いて計算される。これは実際の時価のおよそ70~80%程度になることが多いため、土地を買うだけで購入代金の20%は相続税から逃れることができる。

②建物の評価額

建物は固定資産税評価額で課税価格が決まるが、これは時価の約50~60%程度だ。更に、賃貸物件であれば借地権割合として評価額が30%減少する。また、賃貸物件の敷地になっている土地は20%前後の割引が受けられる。

例えば、1億円の土地を購入し、上に1億円でアパートを建設した場合、上の表のように

土地の評価額は 1億円×80%×80%=6,400万円

アパートの評価額は 1億円×60%×70%=4,200万円

となり、2億円を1億600万円程度に圧縮できることになる。代金を銀行からの借入れで賄えば、借入れ分も負債として資産から相殺される。

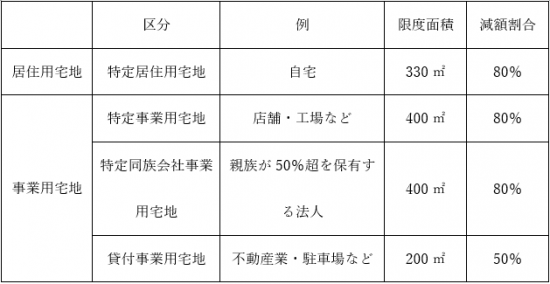

③自宅や事業用の土地は80%減額できる

不動産の中でも、自宅や事業に用いていた土地の評価額は最大で80%減額できる。「小規模宅地等の特例」という特例があるからだ。細かい条件は後述するが、例えば被相続人と同居する親族が相続した場合、330㎡までの評価額は80%減額される。

アパート等の賃貸物件も事業用宅地に該当するため、200㎡までは50%減額した評価額になる。

小規模宅地等の特例について

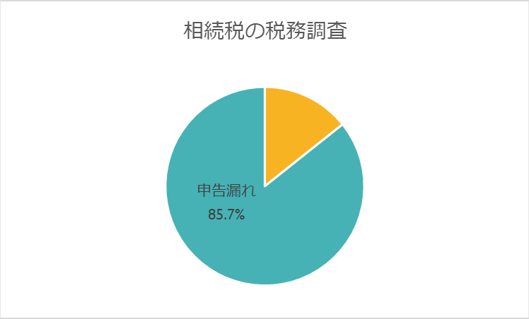

上述のように、不動産の減額効果は特に高い。メリットにつられて急いで対策したものの、要件を満たしておらず税務調査で多額の追徴を課される例も多い。平成30年の相続税の申告件数116,341件に対し、税務調査が入ったのはおよそ12,500件。そのうち約10,700件が申告漏れと判断された。10人に1人ほどは不備があった計算だ。まず、区分別に適用条件を見ていく。

①特定居住用宅地

・配偶者であれば他の要件はなし

・同居していた親族→ 相続税の申告期限(亡くなってから10か月後)まで所有権を持ち、居住することが必要。単身赴任中でも、終了後に戻ってくる前提であれば適用を受けられる。

・同居していない親族→ 相続人に配偶者も同居していた親族もおらず、かつ「3年以上自分の持ち家に住んでいない」親族であることが条件。この場合も、相続税の申告期限までは所有し続けることが必要になる。

・老人ホームなどで亡くなった場合は、要支援・要介護認定などを受けていることと、宅地を他人に賃貸などで使用させていないことが条件になる。

==============================================================================

※以下の3つの事業用宅地については、平成31年度税制改正により「相続開始前3年以内に事業用として使われ始めた土地は、特例を適用しない」とされた。相続直前での税逃れをできないようにするためだ。(建物の減価償却資産が土地の価額の15%以上である場合は適用可)

②特定事業用宅地

・貸付事業以外が対象。事業を引き継ぐ親族が、相続税の申告期限までは事業を継続する必要がある。

③特定同族会社事業用宅地等

・いわゆるオーナー企業が事業用に使っている宅地。貸付事業以外が対象になる(兼業の場合は、貸付事業以外の部分が対象)。医療法人の場合、持ち分があれば適用可能だ。

「被相続人・親族等が50%超保有している法人」が条件であるため、被相続人が株式を保有していなくても適用できる。保有割合は相続開始時の直前で判断される。

④貸付事業用宅地

・相続税の申告期限までは宅地を所有し、事業を続けることが必要。

【面積】

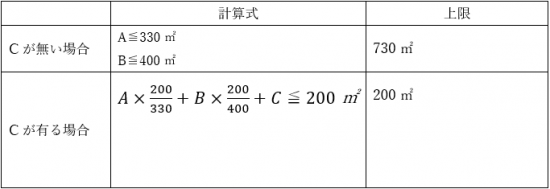

それぞれに上限面積があるが、土地を複数相続する場合宅地の組み合わせによって面積の上限が異なる。計算式は以下の通りだ。

特定居住用宅地:A、特定事業用宅地:B、貸付事業用宅地:C として表している。

例えば、特定居住用宅地(A)300㎡と貸付事業用宅地(C)400㎡を相続した場合、

300×200/330+C≦200㎡

を満たす必要があるため、C≦18.1㎡までしか特例の適用ができないということになる。400㎡に対して5%程度だ。A、B、C全て保有している場合、特例を適用する対象の選択により減額率も大きく変わる可能性がある。

具体例にみる不動産対策の注意点

最後に、いくつか例を用いて具体的な注意点を紹介する。

①青空駐車場の場合

駐車場も小規模宅地等の特例を適用することができるが、工事施工などを行っていない青空駐車場の場合は適用できない。舗装工事のコストと相続税額の比較を行うことが必要だ。

②農業に使われている宅地の場合

耕作地は、そのまま農地として評価される。小規模宅地等の特例は、「土地に建物や構築物がある」ことが前提になっている。ビニールハウス等があっても、土地が耕作に使われていたなら農地と判定される。

一方、農機具やトラクターなどの保管場所や作業場がある土地なら、特定事業用宅地として小規模宅地等の特例を受けることができる。

③不動産を共有する場合

兄弟3人などで按分して共有名義にする場合、将来の面倒の種になる。全員の同意を得ないと売却やリフォームができないほか、共有名義人に相続が発生した場合は更に分割される可能性がある。名義が増え、管理の手間も増える。できるだけ名義は1人にした方が良い。

おわりに

今回は、不動産を用いた相続税対策をご紹介した。居住や事業のために必要だからという理由もあり、節税効果は高い。マンション等であれば、安定した収入も子孫に残すことができる。一方で、分割や換金のやりにくさは否めない。「争族」になってしまわないように、しっかり制度や注意点を理解したうえで対策を取ってほしい。

富裕層が積極的に利用して課税額を抑えていることもあり、相続税法は今後も変化していくだろう。税理士によって得意不得意があるため、相続の経験が豊富な事務所へ依頼するのが肝要である。